Blain Reinkensmeyer – nhà đầu tư với hơn 14 năm kinh nghiệm trong thị trường giao dịch, anh cũng là nhà sáng lập trang web thông tin về chứng khoán StockBrokers.com. 14 năm trải nghiệm trên thị trường đã giúp Blain nhận ra những bài học “đắt giá”. Dưới đây là chia sẻ 9 bí quyết được đúc kết trong suốt 14 năm giao dịch của Blain.

1. Sự kỳ vọng sai lầm về “Phong cách sống đỉnh cao” của nhà giao dịch chuyên nghiệp

Hiện nay, có khá nhiều khóa học về đầu tư quảng cáo cam kết giúp bạn đạt được phong cách sống đỉnh cao như : sở hữu du thuyền, căn hộ sang trọng, máy bay riêng, xế hộp…Tuy nhiên, đây chỉ đơn thuần là 1 cách thức marketing khéo léo để thu hút khách hàng. Thực tế, giao dịch chuyên nghiệp không dành cho những người yếu tim và rất hiếm khi giống với “phong cách sống” tươi đẹp được mô tả hấp dẫn trên web.

2. Bạn cần ít nhất vốn đầu tư là $1.000.000 để giao dịch toàn thời gian

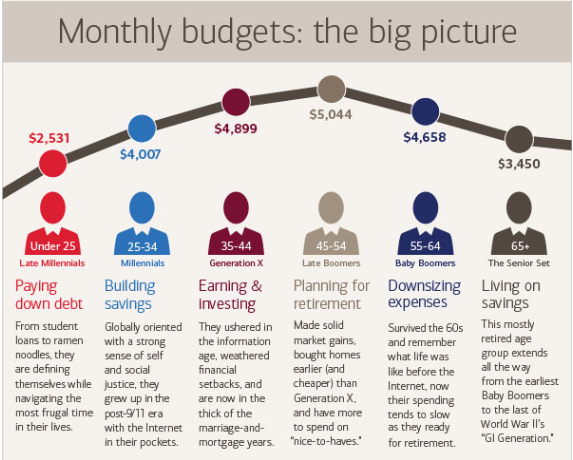

Để sống bằng nghề giao dịch, bạn cần một tài khoản ngân hàng kha khá. Lý do là nguồn tiền này không chỉ bảo đảm cho các lần giao dịch thành công thắng lớn, mà còn cân bằng cho những lần thất bại thua lỗ. Bạn cần có khoản phòng bị đủ để trả chi phí giao dịch, thanh toán các hóa đơn thanh toán thuế khi tài khoản tăng lên. Khi bạn còn trẻ và độc thân, bạn có thể giữ chi phí các khoản thấp xuống. Theo Cục thống kê lao động của Hoa Kỳ, người Mỹ dưới 25 tuổi trung bình chi trả $2.531/tháng hay $30.372/năm. Với độ tuổi của bạn, chi phí sẽ tăng một cách tự nhiên.

Bức tranh toàn cảnh phí chi cho các khoản trong cuộc sống

Để tạo hiệu quả đầu tư tốt, bạn có thể sử dụng phương pháp “đòn bẩy”. Ví dụ với tài khoản ký quỹ $25.000, về lý thuyết bạn có thể giao dịch đến $100.000 (4 lần) giá trị chứng khoán trong ngày và giữ đến giá trị $50.000 (2 lần) qua đêm. Nhưng điều này vừa là một món quà và cũng là tai họa. Cổ phiếu mua được sẽ nhiều hơn.

Hãy nhìn vào bài toán đơn giản, giả sử bạn đang độc thân và dưới 25 tuổi. Chi phí để sống trung bình là $30.372 một năm và thuế bằng 0. Để danh mục đầu tư của bạn vẫn duy trì $1 triệu đô, bạn cần lợi nhuận 3,1% mỗi năm. Với tài khoản $100.000, bạn cần lợi nhuận 31%. Nhưng đây chỉ là để hoàn vốn mà thôi. Hãy nhớ rằng, nếu tính các chi phí giao dịch, nghiên cứu, đăng ký các dịch vụ,…thì tổng cộng cũng phải tốn hàng nghìn đô la mỗi năm. Nếu bạn có một năm vượt ngoài sự mong đợi và đạt được lợi nhuận 50% trên tài khoản $100.000, bạn sẽ chỉ có trong tài khoản +$14.769 cho năm tới ($50.000 – $4.859 thuế – $30.372 trung bình chi phí sống). Nhắc lại, nó chưa bao gồm chi phí giao dịch.

Nhưng đó chưa phải là hết khó khăn, những gì ở trên là giả sử bạn không bao giờ có tháng hay năm nào thua lỗ. Để sống sót bạn cần rút tài khoản mỗi tháng (một sự khôn ngoan mà tôi nhận ra sau thực tế), nghĩa là bạn cần phải thắng… liên tục. Thua lỗ 10% trên danh mục đầu tư của bạn là một trở ngại nghiêm trọng mà bạn vượt qua.

Bài học: Bạn có thể bắt đầu với số vốn nhỏ như vài nghìn đô la, nhưng đừng bị mắc kẹt trong việc cố gắng giao dịch để kiếm sống trừ khi bạn có ít nhất $1.000.000 trong danh mục đầu tư. Khi là một nhân tố trong giao dịch theo swing, thuế, chi phí sống, và thời gian, đó là một cuộc chiến dữ dội.

3. Lựa chọn cổ phiếu chưa bao giờ là việc dễ dàng

Lựa chọn cổ phiếu không chỉ khó với những người nghiệp dư mà cũng khó đối với những nhà chuyên nghiệp. Theo lịch sử, thì cứ một trong 5 cổ phiếu thì chỉ có một cổ phiếu chiến thắng, vì vậy khi lựa chọn ngẫu nhiên một cổ phiếu thì khả năng thua sẽ nhiều hơn là thắng.

Nhiều nhà đầu tư khá tự tin vào khả năng phán đoán của mình nhưng rồi nhận ra mình đã sai lầm. Một ví dụ sau sẽ khiến bạn hiểu rõ hơn về sự biến hóa khôn lường của thị trường. Giả sử bạn nhận thấy trên thị trường thương hiệu Lululemon đang được đón nhận, doanh số tăng trưởng tốt và bạn mua vài cổ phiếu. Thế nhưng, thị trường không phải đơn giản như thế. Để hiểu rõ hơn, bạn hãy đón xem điều gì xảy ra với Lululemon sau báo cáo lợi nhuận gần nhất DÙ CHO có thông tin tích cực từ các nhà giao dịch và các nhà phân tích? -16,41% trong ngày kế tiếp.

Bài học: Đừng bao giờ nghĩ rằng bạn thông minh hơn thị trường. Vẫn luôn luôn có nhiều người ngoài kia biết nhiều hơn bạn.

4. Quy tắc 10%

Có 1 quy tắc là không nên phân bổ cao hơn 10% chi phí cho danh mục đầu tư vào giao dịch cá nhân và đầu tư phần còn lại vào quỹ chỉ số index, thậm chí là nên thấp hơn. Báo Wall Street đã đăng tải loạt bài suốt tuần trong năm 2013 với tiêu đề Investing for the Fun of It. Với trích đoạn: “Chìa khóa của thắng hay bại nằm ở việc sử dụng tiền một cách an toàn và đảm bảo rằng nó không liên quan gì đến và nhà đầu tư có thể sống mà không cần đụng tới nó.“Hãy tận hưởng niềm vui của cảm giác ly kỳ và hồi hộp, nhưng không bằng tiền mà bạn vay mượn và chắc chắn là không phải tiền đi học của bọn trẻ, cũng không phải là tiền nghỉ hưu của bạn” John Bogle, nhà sáng lập Vanguards viết trong quyển “The Little Book of Common Sense Investing”, phát hành năm 2007. Điều này có nghĩa là dù đam mê và mạo hiểu khi đầu tư thì bạn cũng nên dùng lý trí để ngăn bản thân không dùng quá nhiều số tiền cho phép. Bạn cần học cách thỏa thuận với cảm giác thất bại do sai lầm, bình tĩnh tính toán cẩn trọng để có hướng đi cải thiện hơn là “cố đấm ăn xôi”.

Bài học: Tương lai dài hạn của bạn thì quan trọng hơn việc làm giàu “chớp nhoáng”. Hãy cố gắng giữ mức giao dịch không quá 10% danh mục đầu tư của bạn và đầu tư phần còn lại vào quỹ chỉ số index.

5. Sức mạnh của lãi suất kép

Lãi suất kép thật sự tạo nên sự khác biệt. Bạn có thể nghĩ rằng 5%-10% lợi nhuận thì nhàm chán, nhưng qua những năm nó sẽ tăng trưởng lên rất nhiều. Ví dụ A: bắt đầu với danh mục đầu tư là $10.000, bỏ vào $2.000 mỗi năm với tỉ lệ lợi nhuận 5% mỗi năm. Sau 35 năm, tổng số tiền bỏ vào sẽ bằng $80.000. Giá trị cuối cùng của danh mục đầu tư sẽ là $235.800,77. Lợi nhuận +$155.000 (+195%). Một ví dụ khác là người B bắt đầu với danh mục đầu tư là $10.000, bỏ vào $2.000 mỗi năm với tỉ lệ lợi nhuận 9,6% mỗi năm (lợi nhuận trung bình của S&P 500 trong quá khứ). Sau 35 năm, tổng số tiền bỏ vào sẽ bằng $80.000. Giá trị cuối cùng của danh mục đầu tư sẽ là $741.930,11. Lợi nhuận +$661.930 (+827%). Hãy nhìn vào kịch bản B chỉ với lợi nhuận hàng năm cao hơn 4,6%, nhưng con số chênh lệch vô cùng kinh khủng tới $506.129,34. Sự thật thú vị: trong một khoảng thời gian 20 năm bất kỳ kể từ năm 1926, S&P 500 không bao giờ lỗ.

Bài học: Vì sức mạnh mang lại lợi nhuận “khủng” của lãi suất kép nằm ở thời gian. Bạn nên bắt đầu đầu tư càng sớm thì hiệu quả càng cao.

6. Lời khuyên từ những người “thông minh” hơn chưa hẳn là “cao kiến”

Bạn có thể tham khảo kinh nghiệm và lời khuyên về cổ phiếu từ nhiều nguồn, tuy nhiên rất khó để phân định đúng sai, trừ khi nếu bạn có một thông tin rõ ràng “phía sau” mà không ai biết về nó. Đôi khi, những lời khuyên này không những đem kết quả mà ngược lại làm cho bạn cháy túi. Về cơ bản thực tế : Nếu ai đó có chiến lược đạt được lợi nhuận đều đặn 11% mỗi năm, họ sẽ trở nên giàu có vượt mong đợi và không cần bán cổ phiếu.

Lợi nhuận trong lịch sử của S&P 500 là 9,6%. Các quỹ đầu tư sẽ làm cho tiền trong tay bạn trở nên ít hơn vì các nhà quản lý quỹ tạo ra đều đặn 1,4% từ thập kỷ này qua thập kỷ nọ. Về cơ bản, thị trường lên xuống thất thường và khó đoán biết được xu hướng. Warren Buffett từng nói “Với đầy đủ những thông tin nội bộ và một triệu đô la, bạn sẽ phá sản trong vòng 1 năm.”

Bài học: Luôn cẩn trọng với những lời khuyến nghị cổ phiếu.

7. Một giao dịch có thể kiếm được lợi nhuận dễ dàng hoặc làm mất tất cả lợi nhuận của một năm hoặc cả sự nghiệp.

Thông thường, bạn phải trải qua vài năm mới nhận định được đâu là lệnh thắng và thua. Tuy nhiên, như âm dương, giao dịch có lệnh mang đến cho bạn lợi nhuận khủng bất ngờ, cũng có lệnh khiến bạn trở nên trắng tay chỉ sau 1 đêm. Vì vậy, hãy có gắng giảm thiểu rủi ro bằng cách không bao giờ đánh giá thấp sự tác động của bất kỳ một giao dịch nào mà bạn quyết định đầu tư.

8. Thành kiến chủ quan và cảm xúc của bạn là những kẻ thù đáng sợ nhất

Thành kiến chủ quan là khuynh hướng tìm kiếm, giải thích, đưa ra, và gợi nhớ thông tin theo cách xác nhận một niềm tin hay giả thuyết nào đó trong khi đưa ra một thông tin trái chiều không tương xứng mà mẫu thuẩn với nó.

Trong giao dịch, khi bạn thấy một giao dịch hay mô hình giá và nhanh chóng thuyết phục bản thân mua hay bán. Thật đáng tiếc, 99% bạn nên làm ngược lại. Phân tích kỹ thuật trở nên tiêu cực khi kích động hành vi tự nhiên này. “Oh, tôi đã thấy mô hình này trước đây, đáng để mua”. Đây là lý do tại sao những nhà môi giới trực tuyến cung cấp cho bạn hàng chục và một số cung cấp hàng trăm công cụ kỹ thuật. Công cụ kỹ thuật kích thích bạn thấy nhiều “mô hình” và giao dịch thường xuyên hơn.

Một vài trích dẫn từ những chuyên gia trên thị trường về tâm lý giao dịch:” Sự thật về giao dịch, cả thành công và không thành công, liên quan về tâm lý hơn là chiến thuật.” – Jack Schwager

Tôi luôn luôn suy nghĩ về mất tiền thay vì kiếm tiền. Đừng tập trung vào kiếm tiền, tập trung vào bảo vệ những gì bạn có. – Paul Tudor Jones

Ai cũng có sức mạnh khả năng tư duy kiếm tiền trên thị trường cổ phiếu. Không ai có bao tử. – Peter Lynch

Bài học: Giao dịch là 90% về tư duy và 10% kỹ năng. Những người thành công là người quản lý rủi ro và giao dịch không cảm xúc.

9. Đầu tư thụ động vào chỉ số index là con đường tốt nhất cho 99,9% người Mỹ

Được coi là nhà đầu tư vĩ đại nhất của mọi thời đại, Warren Buffet hiểu thị trường và lời khuyên của ông ấy cho những người Mỹ vô cùng đáng giá: Không cần phải làm những điều phi thường để đạt được kết quả phi thường. Bằng cách đầu tư vào quỹ đầu tư chỉ số định kỳ, một nhà đầu tư không biết gì cũng có thể đầu tư hiệu quả hơn các nhà đầu tư chuyên nghiệp nhất.

Lịch sử đã lên tiếng, kể từ 1928 S&P 500 đạt lợi nhuận 9,6% mỗi năm. Chỉ đơn giản mua ETF như SPY hay VOO, bạn có thể sao chép hiệu quả của S&P 500 với chi phí 0,09% hay 0,05% mỗi năm, tương tự áp dụng cho quỹ tương hỗ như Vanguard’s VFIAX.

Đối với phân bổ tài sản, Warren luôn làm cho nó đơn giản: Lời khuyên của tôi dành cho những người tin tưởng không thể đơn giản hơn là: Bỏ 10% tiền mặt vào trái phiếu ngắn hạn và 90% vào quỹ đầu tư chỉ số S&P 500 có chi phí thấp. (Tôi khuyến nghị Vanguard’s (VFINX))

Con số không nói dối. Dầu cho có các nhân viên nghiên cứu, đến các CEO, CFO, vốn không giới hạn cho việc nghiên cứu,… nhưng trung bình, hầu hết các quỹ đâu tư kém hiệu quả hơn thị trường hàng năm. Để xem hướng dẫn chi tiết đầu tư thụ động vào quỹ chỉ số theo cách của Warren Buffet, hãy đọc How to Build a Warren Buffett Portfolio.

Bài học: Warren Buffett khuyến nghị mua quỹ chỉ số chi phí thấp dành cho sự thành công dài hạn của bạn

Kết bài

Đối với những nhà đầu tư mới bắt đầu, giao dịch nên là sự thám hiểm để học hỏi, chứ không phải để làm giàu. Nếu bạn có tư duy sử dụng thị trường chứng khoán như một công cụ để có thêm nguồn thu nhập hoặc làm giàu thì hãy dừng lại ngay vì bạn đang bắt đầu cho sự thất bại.

Nguyễn Minh Dũng biên dịch

Leave a Reply